完全個人的見解、1人行政書士法人のメリット

コラム第188回:完全個人的見解、1人行政書士法人のメリット

「消費税免税」

ハッキリ言ってこれ以外ないでしょう。

法人化したところで有限責任になるわけでもなけりゃ、自然と仕事が降ってくるわけでもないのに、これ以外に実利的意味があろうはずもありません。

個人で開業したら2年間は消費税免税ですよね。(2期前の売上自体がないため)

で、同様に法人化したら2期前の法人としての売上がないのでもう2年間免税になります。

で、更に、法人を解散したらもう2年間免税になります。

もちろんこれを作為的に繰り返したら税務署から否認されますよ。経営者も事業内容も同じわけだし、単なる税逃れが明白なわけですから無限ループできるはずもありません。

でも個人で開業して、行政書士法人経営者がよく「法人化したら信用力が上がる」「仕事が増える」とかポジショントークしていますから、それを真に受けて法人化しました。

でも法人化してみたものの、実際あんまりメリットないなあ・・・自分と法人分で会費2倍だし、一人しかいない事務所に会報2冊送られても逆に困るんすけど・・・と再び個人事業化を決意。

ま、こんなことは普通にあるわけです。

6年のワンクールのみにはなるでしょうが、仮に年商2000万円・仕入率が50%とすると、

2000万円*消費税10%*仕入率50%=100万円、それが6年で600万円。

結構違うと思いませんか?年商2000万程度で、税引後こんだけ手残り残すのそう簡単じゃないですよ。

まあ年商1000万円、2000万円程度の事務所はそもそもの売上が少ないので消費税自体そこまで高額にはならないでしょうし、法人の登録費用やら解散費用、法人期間約2倍になる会費やらを差し引いて、名義変更やら登記手続きやらの手間を考えるとちょいプラス程度かもしれません。

しかし年商が4000万円、5000万円とかある事務所なら一考の価値はあるでしょう。

年商5000万を6年程度で1500万浮くわけですから。

法人の方が所得税安くなんない?って思われるかもしれませんが、利益自体は全額を事業投資して、個人であれ法人であれ所得税はギリギリまで削減した上で消費税分を手残りとできるわけですね。

私もこれまではコツコツ毎月消費税分は別段預金してましたが、それらが納税時期に吹っ飛ぶのはツライものがありましたが、これ払わなくて良いってでかいですよ。

変な奴入れるのがネック

私自身は1年前のメルマガにも書きましたが、パートナーが早逝したため法人解散をせざるを得ませんでした。

法人維持要件が「行政書士2名以上いること」でしたから。

実際は要件を満たせなくなってから6ヶ月間の経過措置が設けられているので、法改正前時点で実質一人法人を私は数ヶ月やってきたことになるわけですが、遅かれ早かれ人員追加できなければ解散は必至です。

彼女の為にも法人を維持すべきか、、せっかく県内で最初に設立した法人で13期やってきて、このまま解散するのも惜しい、、、色々な想いを抱きもしました。

その6ヶ月は一応私なりあがきまして、数人当たってみたりもしたのですが、私の人望のなさと普段の人付き合いの悪さも災いして、気軽に「法人一緒にやんない?」って声掛けれるような行政書士って、無能かサイコパスみたいな奴しかいなかったんですね(笑)

気軽に声掛けたけど、こんな奴入れた日にゃ、客や内部ともめにもめて分割や解散するだけだ、と。

ビジネスパートナーや結婚相手は慎重に慎重を重ねて選ばないと、大変な目にあいますよね。

周囲にちょこちょこいませんか?それで大変な目にあってる人。

どっちも勢いなんかでやっちゃうと失敗しちゃうやつです。

人を見る目を養っておくことはもちろんですが、安易に信用しないこと。

誠実にしか見えないような俳優やアナウンサーでも平気で不倫をしている時代です。安易に他人を信用は出来ません。

600万~1500万程度の消費免税と引き換えに、地獄への案内人を我が家に招き入れるわけにはいかないのです。

今後はそんなリスクは一切負う必要なく、変な奴を内部に入れることなく、一人で堂々と行政書士法人がやれるわけですからね。

インボイス制度はどうする?

免税期間のボーナスステージを享受すると言ってもインボイス制度はどうしますか?って声も聞こえてきそうです。

いちいちインボイス制度を説明しないといけない読者の方はいらっしゃらないでしょうが、インボイス制度を簡単にまとめてみますと、

- 免税事業者はインボイス(適格請求書)を発行できない

- インボイスが発行できない免税事業者への支払いは仕入税額控除できない

- 課税事業者からすれば、免税事業者へ依頼した場合、消費税負担が増えることになる

まあ、課税事業者である依頼主からすると、実質的な消費増税ですから、インボイス(適格請求書)を発行する課税事業者に仕事を出したいですね。依頼金額が大きいなら尚更です。

税理士のように毎月支払いが発生する場合や金額が大きいなら影響は大きいでしょうが、例えば1件20万円程度の経営事項審査の報酬分、しかも年1回しか発生しない業務の報酬支払い分が仕入税額控除できないからって、「じゃあ他に依頼します」ってことにはならないと思うんですよね。そんなことより仕事ぶりだろ、と。

希望的観測に過ぎませんが、経審みたいなブランドスイッチしにくい業務ならせいぜい2万円程度の税額控除の為にごねられることはないでしょうし、もしごねたらまあ気持ち程度割引してあげれば良いんじゃないですかね。

どうせ、免税事業者のくせに消費税課金しているでしょうし(笑)、他社とのダンピング競争を考えれば誤差の範囲です。

それに、経過措置として、

- 2023年10月1日から2026年9月30日までは80%

- 2026年10月1日から2029年9月30日までは50%

上記は免税事業者への支払いであっても控除できるみたいなので、6年免税ボーナスステージはすぐ取り組めばギリいけるんじゃなかろうか、と思いますね。

取引先がしっかりした企業ばかりで、消費税云々じゃなくて課税事業者としか取引しないとか言い出しそうなら、経済合理性を比較シュミレーションしてそのまま法人&課税事業者のままいるかどうかをその時判断すれば良いと思います。

その時初めて「今後は建設業許可持っている事業者にしか仕事は出さん!」と元請けに言われて事務所に来られた方々の気持ちが心底理解できるってもんじゃないですかね。

B2C業務メインの場合はほぼ影響ないでしょう。

結論としては、「無視」でよろしいかと。実際どうなるかわからない段階でウダウダ言ってても仕方ありません。

でね、こういうこと考えるのも大事だと思いますが、そもそも論として、年商最低でも1000万円に達していないと、消費税にしたってインボイス制度にしたって完全に蚊帳の外なわけです。

だからまずは、最低年商1000万円を目指しましょう。最低ライン達成してから考えればよろし。

ま、一人行政書士法人が法施行されれば、売上に関係なく一人法人が林立していくことになるでしょうが、大きな事務所の中で雇用されているより、それぞれがそれぞれの責任で、仕事融通(外注)し合ったりでうまく共存できないかなあ。

結局、行政書士として登録し、法人の社員になる以上(実質雇用されているとしても法的には)無限責任なわけだから、だったら自分でやりゃええやんって思うんですよね。

外注の方がお互いのリスクも分散できるし、消費税の面からも有利です。

私は自分の事務所の拡大はもう考えていないので、雇用を増やす気はないのですが、一人法人設立して、しっかりやっているとこには仕事をお願いしたり、有望なトコにはゆくゆくはウチの仕事引き継いでもらいたいなと思います。

ま、もちろん有料で、、、ですが(笑)

【2,700人以上が購読。日本最大級の行政書士専門メールマガジン】

24歳で開業。現在11年目に突入。開業3ヶ月目で売上100万円突破。2年目に事務所を法人化。月商700万円超。売上倍増の軌跡と、「金ナシ、コネナシ、実務経験ナシ」の弱者でも成功できる行政書士開業ノウハウを、余すことなく無料で公開中。メールマガジン購読者限定の特典もあります。→ご登録はこちら

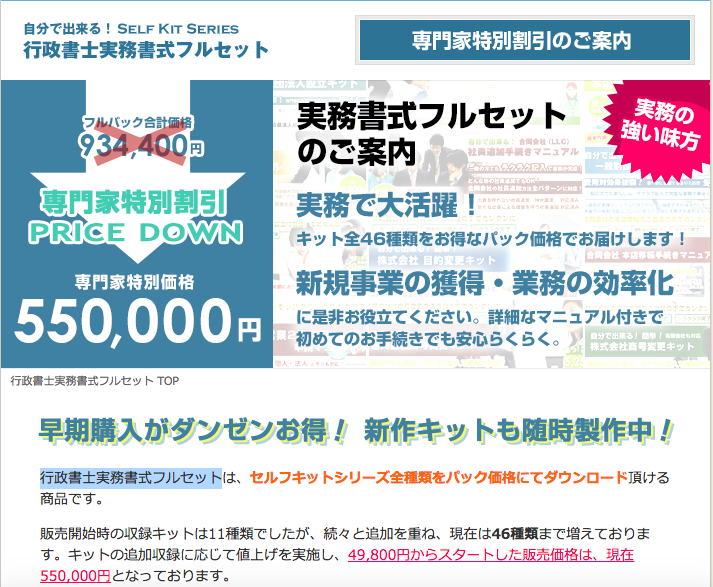

行政書士【実務書式】フルセット

行政書士【運営書式】フルセット

15万円で行政書士向けホームページ

建設業許可申請ドットコムに専門家登録

カテゴリ

厳選!開業に役立つ書籍一覧

現役行政書士が回答!

現役行政書士も使ってます!

自分でホームページを作るなら

行政書士補助者の実務日記

Copyright(C)2017 行政書士開業.com ~現役行政書士による開業コラム・実務書式集~ All Rights Reserved.